Do rozpočtů českých domácností i firem výrazně zasahuje růst cen energií. Roční účet rodiny, která elektřinou vytápí dům, vzroste z 36 tisíc korun na téměř 100 tisíc. Vyplývá to z propočtů společnosti Centropol. Nelze se spoléhat na to, že by ceny zase klesly, uvádí člen představenstva firmy Jiří Matoušek v Rozstřelu.

Archiv pro štítek: peníze

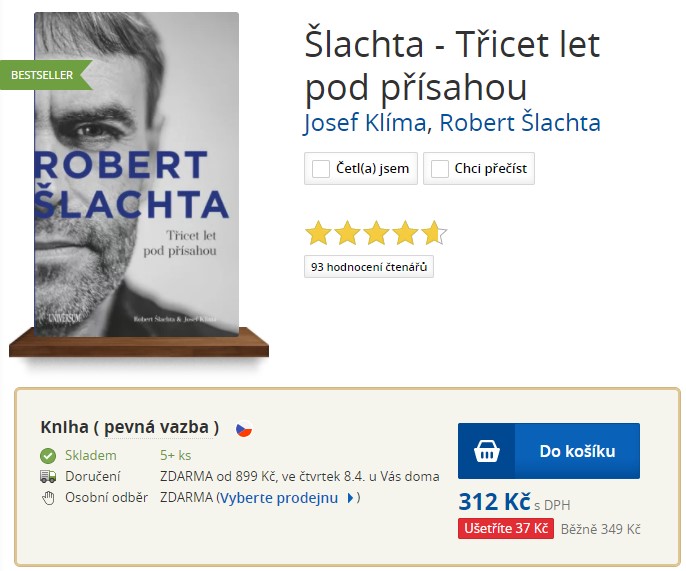

INTERVIEW / Robert Šlachta

Robert Šlachta (* 22. červenec 1971 Boskovice) je bývalý český policista a celník, od ledna 2008 do června 2016 ředitel Útvaru pro odhalování organizovaného zločinu (ÚOOZ), od srpna 2016 do listopadu 2019 náměstek generálního ředitele Celní správy České republiky a vedoucí sekce

Pokud to vidíte stejně, sdílejte

Policejní kariéra

Inspirován bratrem později nastoupil k policii, u níž sloužil dva roky do roku 1992 jako řadový policista na služebně v jihomoravských Pohořelicích. V roce 1992 pak přešel k Zásahové jednotce Policie ČR Správy Jihomoravského kraje. O tři roky později začal působit jako řadový policista v jednotce brněnské expozitury ÚOOZ. V roce 1998 povýšil na vedoucího oddělení zpracovávajícího drogovou trestnou činnost a v roce 2002 se stal vedoucím brněnské expozitury Národní protidrogové centrály.

Další povýšení následovalo v roce 2004, kdy odešel do Prahy jako zástupce ředitele pro výkon a trestní řízení Národní protidrogové centrály. Později se přesunul na místo zástupce ředitele Úřadu kriminální policie a vyšetřování. V roce 2007 se stal velitelem roku Policie ČR.

Od ledna 2008 nahradil Jana Kubice na postu ředitele ÚOOZ. V této pozici čelil několika pokusům o odvolání. V roce 2009 se ho snažil neúspěšně sesadit úřednický ministr vnitra Martin Pecina. V roce 2011 zase čelil podezření, že varoval známého před zatčením. Šlachta obvinění jednoznačně odmítl a celou věc označil za snahu o diskreditaci jeho osoby i ÚOOZ.

Patrně nejkontroverznější akcí, kterou ÚOOZ pod jeho velením uskutečnil, byl v červnu 2013 zásah na Úřadu vlády ČR a na mnoha dalších místech, při kterém byli zatčeni mimo jiné i šéfka Nečasova kabinetu Jana Nagyová a tři exposlanci ODS Petr Tluchoř, Marek Šnajdr a Ivan Fuksa. Tzv. kauza Nagyová vedla i k pádu vlády Petra Nečase. V březnu 2014 pak Petr Nečas prohlásil, že Šlachta byl v době zásahu těsně před odvoláním, protože selhal v boji s černým obchodem s alkoholem, důsledkem čehož měla být metanolová aféra. Šlachta jeho slova odmítl s tím, že vláda neodvolává ředitele ÚOOZ a že boj s černým obchodem s alkoholem vůbec není věcná příslušnost ÚOOZ.

V souvislosti s plány na reorganizaci policejních útvarů, při které došlo ke sloučení Útvaru pro odhalování organizovaného zločinu s Útvarem odhalování korupce a finanční kriminality do jednotné Národní centrály boje proti organizovanému zločinu, požádal 10. června 2016 o uvolnění ze služby a odchod do civilu k 30. červnu 2016. Útvar po Šlachtovi dočasně vedl Milan Komárek, pak ÚOOZ jako samostatný orgán zanikl. V srpnu 2016 přijal nabídku na post náměstka generálního ředitele Celní správy ČR. Od 22. srpna byl zařazen na místo zástupce celního úřadu pro Pardubický kraj a od 1. září byl pověřen funkcí náměstka pro pátrání. V září 2019 však oznámil, že si ke konci listopadu téhož roku podal žádost o uvolnění ze služebního poměru. Důvody slíbil sdělit, až nebude ve služebním poměru. Zatím jen naznačil, že se nejednalo o nic společného s jeho působením u Celní správy ČR. Byla to prý směs toho, co se mu „pracovně i osobně dělo“. Na konci listopadu 2019 skutečně odešel do civilu. V následném rozhovoru uvedl, že k rozhodnutí ho vedla situace kolem zrušení ÚOOZ i následné dění kolem NCOZ.

Zemřel miliardář a filantrop David Koch, jeden z nejbohatších lidí na světě

„S těžkým srdcem vám musím oznámit Davidovu smrt,“ uvedl bratr podle agentury AP.

„Zdroje blízké rodině uvedli, že David Koch zemřel,“ napsala ještě v pátek ráno místního času novinářka magazínu New Yorker Jane Mayerová. Další podrobnosti o čase, místě a příčině smrti nejsou zatím známy, dodala televize CBS News.

David Koch a jeho starší bratr Charles byly vlivnou silou v americké politice od 80. let 20. století. Jejich vliv do značné míry pramenil z bohatství, které je soustředěno ve společnosti Koch Industries. Ta se zabývá rafinací ropy, produkuje hnojiva a vyrábí papírové kelímky značky Dixie, jakož i toaletní papír značky Quilted Northern.

Přibližně v době úmrtí Davida Kocha měl jeho majetek celkovou hodnotu 42,4 miliardy dolarů, jak uvedl magazín Forbes, a díky tomu byl 11. nejbohatší osobou na světě. V roce 2015 byl označován za 29. nejvlivnější osobu na světě.

Davidu Kochovi diagnostikovali před více než 20 lety rakovinu prostaty a loni odešel ze společnosti Koch Industries do důchodu. Odůvodnil to špatným zdravím, napsala tisková agentura Reuters. Ponechal si titul emeritní ředitel. Žil v New Yorku.

Po zesnulém zůstala jeho manželka Julia a jejich tři děti.

Peníze dosud vládnou světu – zisk a finanční příjem jsou hlavní motivací pro řadu lidí

Peníze dosud vládnou světu – zisk a finanční příjem jsou hlavní motivací pro řadu lidí.

Kdo má peníze ten si může poroučet. Když zaplatí někdy se dočká toho co čekal, jindy ale může být nepříjemně překvapen, jak z něj druhý člověk vytáhl peníze protože je prostě hodně chtěl a dodal mu něco co nebylo zdaleka tak hodnotné a prospěšné jak plátce doufal že by to mohlo být.

Mám na hypotéku nárok?

Podmínky na žadatele o hypotéku na Slovensku jsou následující:

musí jít o fyzickou osobu, občana ČR nebo i cizince (některé banky vyžadují trvalý pobyt na SR);

věk od 18 do 61 let;

k datu splatnosti hypotéky nesmí mít žadatel více než 65 let;

V některých případech mohou být věkové podmínky při konkrétních typech úvěrů stanovené bankami odlišně.

V případě, že se jedná o manžele, kteří mají společný majetek, je podmínkou poskytnutí hypotéky společná žádost. Důvodem je zejména předcházet problémům v případě, kdyby manželé neplatili ve předem určených splátkách a také ujištění se, že oba manželé vědí o poskytnutém úvěru.

Základním kritériem je pochopitelně i schopnost splácet žádanou hypotéku. Banky při posuzování tohoto kritéria vycházejí z příjmu žadatele a výše vypočtené splátky.

5 nejoblíbenějších Slovenských poskytovatelů hypoték – srovnání

Hypoteční úvěry u nás poskytují několik banky, ale nejoblíbenější jsou z pohledu objemu úvěrů zejména Slovenská Spořitelna, VÚB, Tatra Banka a ČSOB a zajímavá je i mBank.

Každá z bank a poskytovatelů hypoték má svou vlastní nabídku, přičemž sice platí, že je možné vybavit charakteristikou a typově velmi podobné hypotéky, na druhou stranu, důležité je porovnávat nejen finanční podmínky, ale i nefinanční parametry. Nejvýhodnější a nejlepší úrok ještě nemusí i znamenat, že získáte nejlevnější hypotéku a naopak, i když je úrok vyšší, může jít komplexně o nejlepší hypoúver z hlediska jiných kritérií.

Vyberte si nejlepší hypotéku

pomocí naší Hypokalkulačka! CHCI PŮJČKU

Zpravidla v každé bance je možné si vybavit účelovou i bezúčelovou hypotéku a hypotéku se zvýhodněním pro mladé, ale třeba si porovnat například i doby splatnosti, možnosti na předčasné splacení nebo mimořádné splátky, zjistit, jaké jsou poplatky za vyřízení hypotéky nebo za jiné operace a jako to je s dobou fixace a celkovým přístupem banky. Takto vypadá podíl úvěrů na bydlení na finančním trhu z pohledu tří nejúspěšnějších bank:

hypotéka

VÚB Banka

Hypotéky ve VÚB je možné získat na bydlení, pro mladé, na rekonstrukci nemovitosti a také i na refinancování. Podmínky pro získání jsou podobné jako v případě většiny hypotečních úvěrů, takže je třeba mít dostatečně vysoký pravidelný příjem, mít možnost ručit nemovitostí a podle typu konkrétního úvěru je třeba dokladovat i účel použití finančních prostředků. Zkušenosti dlouhodobě ukazují, že banka nabízí poměrně výhodný úrok, ale je lepší se vždy informovat individuálně a porovnat si i jiné nabídky.

Americká hypotéka

Tento hypoteční úvěr je zajištěn nemovitostí a lze jím profinancovat cokoliv od koupě auta, dovolené nebo jiných vyšších nákladů

Splácení se dá rozložit na delší období než běžný spotřební úvěr a to od 1 do 20 let

Minimální výše hypotéky je od 6.600 € a orientační splátku vypočítá například i online kalkulačka na webstránce banky

Účelová Flexihypotéka na bydlení

Nejvíce využívaná je klasická účelová hypotéka od VÚB banky, která se dá použít na koupi, stavbu i rekonstrukci nemovitosti

Čerpání je možné ihned i postupně, přičemž úvěr lze vybavit i bez dokládání příjmu, pokud jste dlouhodobý klient a na účet v bance Vám příjem chodí pravidelně každý měsíc

Půjčit se dá od 4 do 30 let ai v tomto případě je možné si půjčit od 6.600 €

Hypotéka pro mladé

Ve VÚB bance je možné podobně jako v jiných bankách půjčit za zvýhodněných podmínek i úvěr pro mladé do 35 let a to se státním příspěvkem

Splatnost podobně jakož i minimální výška jsou podobné jako v případě běžné hypotéky na bydlení

Pokud zkombinujete hypoúver pro mladé s účelovou flexihypotéka, půjčíte si i nad 50.000 € a nad 70% hodnoty nemovitosti, což jsou limity v případě hypotéky pro mladé

Hypotéka na refinancování

Refinanční hypotéka ve VÚB slouží primárně k vyplacení hypotéky v konkurenční bance, která není pro klienta již taková výhodná jako na začátku, když si ji vybavoval

Parametry jde o úvěr podobný hypotéčnímu úvěru na bydlení a na vybavení je třeba i původní úvěrová smlouva a znalecký posudek k nemovitosti

Neplatí se poplatek za poskytnutí úvěru a banka nabízí výhodnější úrokovou sazbu

hypotéka

ČSOB Banka

Hypotéky od ČSOB začínají s komerčním úrokem již od 1,95% a je možné si vyřídit úvěr i do 100% hodnoty zakládané nemovitosti. Podle druhu využití finančních prostředků lze získat americká hypotéka, hypotéka na koupi, výstavbu i rekonstrukci a také refinanční hypotéka od ČSOB. V nabídce je také zvýhodněný úvěr pro mladé, kde platí podmínky ohledně věku a maximálního příjmu. Pro orientační výpočet každé hypotéky slouží kalkulačka, která je přímo online na webstránce banky.

účelová hypotéka

Od ČSOB lze získat hypoteční úvěr tohoto typu na koupi, stavbu nebo rekonstrukci nemovitosti a svého bydlení

Minimálně se dá půjčit od 4.500 € s dobou splácení na 4 až 30 let a s možností schválení hypotéky již do 24 hodin

Po schválení máte čas až 6 měsíců na výběr nemovitosti a pokud máte v bance delší historii a dostatečný příjem na účet, hypotéka lze získat i bez dokládání příjmu

Hypotéka pro mladé

ČSOB banka má v nabídce také hypotéku pro mladé na bydlení a to pro lidi do 35 let a příjmem do výše 1,3 násobku průměrné mzdy v národním hospodářství

Úrok při tomto hypoúvere je prvních 5 let nižší o 3 procentní body, přičemž i v tomto případě jsou splatnost a minimální výška hypotéky totožné s běžnou účelovou hypo

Zkušenosti ukazují, že nejlepší je si nechat vypočítat úrokovou sazbu na míru, přičemž banka nabízí i kompletní vybavení katastru za klienta

Hypotéka na splacení jiných úvěrů

Pokud si chcete přenést úvěr nebo úvěry z jiné banky a snížit si měsíční splátku, tato refinanční hypotéka je ideální pro takový účel

Úvěr je bez poplatku za poskytnutí a pokud budete využívat i jiné produkty banky, můžete si úrokovou sazbu ještě více snížit

Splatnost i minimální výše úvěru jsou podobné jako v předchozích dvou případech

Bezúčelová hypotéka v ČSOB

Mezi oblíbené hypotéky v ČSOB bance patří i americké hypoteční úvěry, čili bezúčelové úvěry v podstatě na cokoliv ručené založením nemovitosti

Na vybavení není třeba uvést při žádosti a ani později dokladovat účel použití peněz bance

Úroková sazba je v tomto případě obvykle o 1% vyšší než v případě účelového úvěru

Hypokalkulačka Vám vybere

tu nejvýhodnější hypotéku! CHCI PŮJČKU

Slovenská spořitelna – SLSP

Slovenská spořitelna má v nabídce prakticky jen dvě hypotéky a to běžný hypoúver na bydlení a zvýhodněnou hypotéku pro mladé do 35 let s podporou od státu na lepší úrok. Výhodou však je, že komerční hypotéka se dá použít i jako americká hypotéka na cokoliv v případě, že si budete půjčovat nejvíce do 70% hodnoty zakládané nemovitosti. Hypotéka v SLSP se dá vyřídit osobně v kterékoliv pobočce, ale orientační splátku umožňuje si jednoduše vypočítat i jejich online kalkulačka.

Hypotéka bez překážek

Na koupi ale i rekonstrukci a stavbu nemovitosti nabízí SLSP tuto hypotéku již od 7.000 € a je určena na profinancování bydlení i bez vlastní hotovosti

Díky možnosti postupného čerpání je stavba velmi jednoduchá a bez zbytečného dokládání a komplikací

Půjčit se dá se splatností až do 30 let, minimální splatnost je 10 let a půjčit lze nejméně 7.000 €

Banka nabízí vybavení a zaplacení znaleckého posudku i vkladu zástavního práva na katastr, což podle zkušeností většiny lidí značně odbřemení vyřizování

Hypotéka pro mladé

Na bydlení i výstavbu nemovitosti si mohou za lepších podmínek a přes úrok snížen až o 3 procentní body půjčit v SLSP i mladí lidé do 35 let

Potřebné je samozřejmě splnit podmínku dostatečného příjmu a zároveň nepřekročit 1,3 násobek průměrného příjmu pro jednotlivce, pokud jste žadatelé dva, spolu nesmíte mít příjem více než 2,6 násobek průměru

Půjčit se dá také od 7.000 € a na 10 až 30 let, přičemž zafixovat si výši splátky je možné na 3, 5 nebo i 10 let

I v tomto případě banka nabízí vyřizování na katastru za klienta

Tatra Banka

Hypotéka v Tatra Bance patří také mezi nejvíce oblíbené a využívané hypoteční úvěry mezi Slovenskou veřejností a velké oblibě se těší zejména zrychlená hypotéka. Tatra Banka totiž nabízí možnost přiložit každý měsíc k řádné splátce libovolnou částku až do výše 3-násobku pravidelné splátky a je tak možné úvěr splatit dříve a ušetřit finanční prostředky. Zkušenosti klientů ukazují, že řada lidí se rozhodne pro tento úvěr právě kvůli možnosti zrychleného splácení.

Účelová hypotéka tatra banka

Na koupi, výstavbu, změnu nebo údržbu nemovitosti a také na splacení jiného úvěru nebo na kombinaci těchto možností se hodí účelová hypotéka od Tatra Banky

Část úvěru se dá použít i bezúčelově například na zaplacení poplatků

Půjčit se dá od 10.000 € a s maximální splatností na 30 let, přičemž fixace může být na 1, 2, 3, 5 nebo i 7 let, případně na celou dobu splácení hypotéky

Půjčit se dá až do 100% hodnoty nemovitosti, kterou je hypotéka zaručena

Americká hypotéka

Na cokoliv se dá využít bezúčelové hypoteční úvěr bez dokládání účelu a s levnějším ohodnocením zakládaného bytu od banky už do 24 hodin

Čerpání finančních prostředků v případě schválení je již při návrhu na vklad zástavního práva do katastru nemovitostí

I v tomto případě je možnost zrychleného splácení a půjčit se dá od 10.000 € do 80% hodnoty nemovitosti s dobou splatnosti nejvýše do 20 let

Hypotéka pro mladé

Hypoteční úvěr se státním příspěvkem pro mladé do 35 let po splnění podmínek nabízí banka i se 100% slevou z poplatku za úvěr

Minimální čistý doložený příjem musí být na úrovni 350 €, maximální do výše 1,3 násobku průměrné mzdy v národním hospodářství za předchozí rok

Půjčit je možné si až na 30 let a od 10.000 € do 90% hodnoty nemovitosti, přičemž jde samozřejmě o hypotéku zajištěnou nemovitostí a využitelnou na stavbu, koupi i rekonstrukci nemovitosti

hypotéka

mBank

Zejména kvůli výhodným úrokem se stává stále více oblíbenou i hypotéka od mBank. Tato banka je na našem finančním trhu známá zejména revolučním přístupem ke klientovi z pohledu využívání online možností přes internet, ale také i nulovými poplatky například za vybavení, vedení nebo předčasné splacení úvěrů. Několik lidí má s touto bankou dobré zkušenosti, ačkoli je zde i jedna poměrně velká nevýhoda. mBank totiž nemá v nabídce produkt známý jako hypotéka pro mladé. Má však v nabídce jiné hypoteční úvěry.

účelová hypotéka

Nejvíce využívaná je mHypotéka účelového typu, která se poskytuje bez poplatku za vyřízení a až do výše 100% hodnoty zakládané nemovitosti

Půjčit se dá od 7.000 € a s dobou splatnosti na 1 až 40 let, přičemž ručení je nejčastěji kupovaným bytem nebo domem

Na vyřízení hypotéky je třeba mít stálý zdroj příjmu, ale pokud si žadatel půjčuje maximálně do 50% hodnoty nemovitosti, jde to i bez potvrzení o výši příjmu

Využití je možné tak na koupi nemovitosti tak na výstavbu nemovitosti a to i svépomocí

Americká hypotéka

Pro ty, co nechtějí dokladovat použití finančních prostředků, je zde bezúčelová americká hypotéka s možností získání až do 75% hodnoty nemovitosti

Půjčit se dá od 7.000 € na 121 měsíců až 20 let

Kdo si půjčí do 50% hodnoty nemovitosti a do 75.000 €, může získat tento hypoúver i bez dokládání příjmu, ale v tomto případě musí být žadatelé dva

Refinanční hypoteční úvěr

Zbavit se nevýhodného starého úvěru nebo hypotéky umožňuje i hypotéka na refinancování a to bez poplatku za vyřízení a s mimořádnými splátkami až do 20% jistiny úvěru ročně zdarma

Půjčit se dá do 100% hodnoty nemovitosti od 7.000 € a na dobu splatnosti od 10 do 25 let

Orientační výpočet nabízí online kalkulačka na stránkách banky, ale nejlepší je se informovat individuálně na konkrétní úrok a výši splátky

Vyberte si nejlepší hypotéku

pomocí naší Hypokalkulačka! CHCI PŮJČKU

závěr

Co se týče nabídky typů úvěrů, téměř všechny banky u nás mají ve svém portfoliu více méně podobné produkty, čili i účelový i bezúčelové hypoteční úvěr a také hypoúvery se zvýhodněním pro mladé lidi do 35 let nebo hypotéky určené speciálně na refinancování starých úvěrů.

Důležité je v případě opravdu seriózního zájmu oslovit individuálně každou banku nebo si nechat zprostředkovat nabídky na míru a to is ohledem na finanční a nefinanční parametry. Několik banky na trhu totiž mají některé individuální benefity pro své hypoúvery, což může klientovi v konečném důsledku ušetřit více, než na první pohled o pár desetin lepší úroková sazba.

Jak funguje hypotéka?

Pod „hypotékou“ rozumíme úvěr, který je zajištěný nemovitostí (zástavním právem, díky čemuž má nižší úrok oproti spotřebitelským úvěrem).

Hypotéka je dnes součástí života mnohých našich klientů. Jelikož se jedná o důležitý a dlouhodobý závazek, je třeba před jejím využitím znát všechny její stránky. Mnoho lidí má z hypotéky pocit, že na úrocích zaplatí bance nemalé peníze. Je to fakt, který je třeba přijmout – žijeme v době, kdy nic není zdarma. Je však mnoho způsobů jak tyto navíc vynaložené prostředky minimalizovat právě vhodným výběrem a nastavením Vaší hypotéky.

Podívejme se společně na některé vlastnosti hypotéky a zároveň na způsoby jak je využít ve svůj prospěch a ušetřit:

1. Doba splatnosti

Hypotéka nabízí možnost zvolit si dobu splácení – standardně 4 až 30 let (některé banky povolují ve speciálních případech až 40 let).

Doba splatnosti hypotéky má přímý vliv na 2 věci – výši splátky a výši zaplacených úroků

Dnešním trendem je při podpisu hypotéky nastavovat co největší dobu splatnosti právě kvůli nižším měsíčním splátkám. Ano je to lákavé ovšem třeba mít na paměti, že v tomto případě zaplatíte na úrocích bance mnohem víc než byste chtěli.

V případě zkrácení doby splácení však stoupne i výše měsíční splátky, což může v budoucnu v případě nepředvídané situace klienta způsobit situaci, že nebude vědět bance zaplatit celou splátku a stane se z něj v očích banky horší klient.

Jak ušetřit?

Systém, jakým hypotéka funguje však má šikovnou cestičku jak se vyhnout vysokým měsíčním splátkám a zároveň nezaplatit na úrocích více než je nezbytně nutné. Řešení nabízejí takzvané mimořádné splátky hypotéky, díky kterým můžete z ušetřených peněz (ušetřené díky nižší splátce) každý rok splatit část vypůjčené částky (bez placení úroků!) Každý rok můžete takto splatit až 20% z částky, kterou máte od banky půjčenou. Takovým způsobem zaplatíte v konečném důsledku na úrocích mnohem méně než kdybyste platili hypotéku standardním způsobem.

2. Úroková sazba a fixace

Úroková sazba a fixace jsou další dvě vlastnosti hypotéky, které ji dokáží značně prodražit nebo s jejich rozumným využitím zlevnit.

Úroková sazba je úrok, který Vám banka každoročně přičte k částce, kterou jste povinen bance vrátit. S úrokovou sazbou je to podobné jako s dobou splácení. Přímo ovlivňuje výši splátky a proto na Vás z každé reklamy vyskakují každý den různé úrokové sazby, tvářící se jako to nejlepší co můžete dostat. Ono to však s nimi není tak růžové jak se zdá. Banky standardně poskytují nejvýhodnější úrokové sazby pouze vybraným klientům, nebo jejich podmiňují využíváním jiných služeb než je účet v bance (většinou zpoplatněn zpoplatněn – bezplatný v případě splnění dalších podmínek), spoření (s nesrovnatelně nižším úrokem na spoření jako úrok který platíte bance na hypotéce Vy ). Dalším faktorem, který určuje výši úrokové sadby je doba její fixace, čili doba po kterou Vám banka garantuje, že výši úrokové sazby nezmění. Nejvýhodnější úrokové sazby banky poskytují při fixaci 1 rok a 3 roky.

Co však o 3 roky?

Nacházíme se v době rekordně nízkých úrokových sazeb, kdy i sazba, která se zdá být ve srovnání s těmi z reklamy vysoká, může být v budoucnu velmi výhodná (za přepokládáme, že úrokové sazby budou růst na svou standardní úroveň, protože klesat již nemají kam a toto je ekonomický fakt) Stačí se zeptat někoho kdo se před pár lety těšil, že dostal úrokovou sazbu 6%.

Proto je po zvážení vlastních finančních možností vhodné fixovat, když io pár desetin vyšší úrokovou sazbu, když i na 10 let, využít v této době výhodu dlouhé doby splácení (nižší splátky), využít možnosti mimořádnými splátkami snižovat hodnotu dlužné částky a nemít po 3 letech šedivé vlasy z navýšené splátky, kvůli zvýšení úrokové sazby po skončení fixace. (Kde pravděpodobnost, že bude tato sazba vyšší než při 10 roční fixaci, je velmi vysoká)

3. LTV nebo poměr hodnoty zakládané nemovitosti k výši úvěru

Zkratka LTV (Loan-to-value) je v posledních měsících snad najskloňovanejším termínem v oblasti hypoték. Média straší lidi, že možnost profinancovat hypotékou celou částku Vaší vysněné nemovitosti bude stále těžší a těžší. Je třeba to však brát s rezervou, jelikož takzvaná 100% hypotéka je i nadále dostupná. Jediný důsledek je ten, že v případě, že máte zájem o profinancování celé části kupní ceny, bude Vaše výsledná úroková sazba o nějakou tu desetinku vyšší, což však není v dnešní době žádná tragédie – podrobněji jsme si tuto sazbu rozebrali v bodě 2.

Jak si tedy vybrat tu správnou hypotéku?

Velmi jednoduše  Stačí když navštívíte kteroukoliv pobočku naší firmy, kde naši poskytovatelé hypotečních specialisté za Vás porovnají všechny momentálně dostupné hypotéky na trhu a vypracují Vám variantu přesně podle Vašich potřeb a finančních možností. Toto poradenství je bezplatné. Pokud to máte k nám daleko, nevadí, stačí když vyplníte náš kontaktní formulář a naši pracovníci Vás budou kontaktovat a vše potřebné Vám vysvětlí ať už mailem nebo telefonicky.

Stačí když navštívíte kteroukoliv pobočku naší firmy, kde naši poskytovatelé hypotečních specialisté za Vás porovnají všechny momentálně dostupné hypotéky na trhu a vypracují Vám variantu přesně podle Vašich potřeb a finančních možností. Toto poradenství je bezplatné. Pokud to máte k nám daleko, nevadí, stačí když vyplníte náš kontaktní formulář a naši pracovníci Vás budou kontaktovat a vše potřebné Vám vysvětlí ať už mailem nebo telefonicky.

Nejlepší hypotéka

Víte jaká je nejlepší hypotéka? Bez debaty je to určitě už ta splacena, ale pokud si už musíte vzít novou hypotéku, tak je třeba dívat na následující vlastnosti a snažit se minimalizovat náklady spojené s hypotékou.

Nejlepší hypotéka má co nejnižší úrokovou sazbu

Do výpočtu hypotéky vstupují 3 hlavní parametry úroková sazba, počet let splácení a výše úvěru. Od prvních dvou závisí kolik na úrocích přeplatíte. Tedy čím nižší úroková sazba, tím výhodnější úvěr.

Co nejkratší doba splácení hypotéky

Tento parametr, závisí na Vašich finančních možností. V případě, že je to možné snažte se co nejvíce zkrátit dobu splácení úvěru. V případě, že jste si zvolili delší dobu, můžete později požádat o zkrácení splácení úvěru, nebo splatit část úvěru předčasnou splátkou.

Nejlepší hypotéku získáte bez poplatku za poskytnutí.

Snažte se, aby hypotéka měla co nejnižší poplatek za poskytnutí.

Některé banky postupně ruší poplatek za poskytnutí, nebo z něj dávají slevu. Tento vstupní poplatek je přímým ihned vynaloženým nákladům na hypotéku, proto porovnávejte nejen výši úroků, ale počítejte is ostatními poplatky za úvěr.

Možnost předčasné splátky hypotéky nejlepší bez poplatku

Pokud si máte možnost vzít hypotéku ve dvou různých bankách, snažte se srovnávat i ostatní výhody, které můžete získat. Možnost předčasného splacení bez poplatku by měla být určitě jednou z možností. Nejlepší pokud by bylo možné předčasnou splátku hypotéky splatit kdykoli bez poplatku, ale úplně stačí alespoň bez poplatku při fixaci. Tím se okamžitě sníží jistina úvěru, ze které jsou počítány úroky, případně pokud by banka neúměrně změnila výši úrokové sazby můžete se jednoduše rozhodnout hypotéku refinancovat.

Hypotéka bez dokládání příjmu

Tento parametr není až tak důležitý v případě, že pracujete jako zaměstnanec. V případě práce na živnost nebo jiných příjmech může dokladování zabrat více času. Mezi bankami se najdou úvěrové produkty, kde není nutné dokladovat příjem a jsou zajištěné nemovitostmi, cena za tento komfort je většinou vyšší úroková sazba.

Nejlepší hypotéku můžete čerpat co nejrychleji

Pokud financujete výstavbu domu, nebo potřebujete koupit byt, může být rozhodujícím faktorem také jak rychle Vám banka umí poskytnout peníze. Protože úvěr je zajištěný nemovitostí, obvykle to bývá až po zápisu zástavního práva ve prospěch banky, případně dříve, například již při podání návrhu na zápis zástavního práva. Informujte se o detailech v konkrétní bance.

Pokud Vám budou tvrdit že nejlepší je 30 letá hypotéka, mají pravdu pouze pokud myslí, že ji splatíte do své 30ky  jinak na úrocích hypotéku dost přeplatíte.

jinak na úrocích hypotéku dost přeplatíte.

Hypotéku lze získat na cokoliv.

I nadále banky poskytují klasické účelové hypotéky, přičemž některé z nich výrazně rozšířily možnosti účelu čerpání hypotéky. Vedle účelových hypoték jsou souběžně nabízeny tzv. Americké hypotéky u kterých účel půjčky není sledován. Vzhledem k tomu, že účelově poskytnuté hypotéky vyhodnocují banky jako méně rizikové, poskytují je bez větších omezených a za daleko výhodnějších úrokových podmínek.

účelové hypotéky

Účelovou hypotéku je myšlena investice do nemovitosti, kterou klient dokáže prokázat.

Některé banky se omezují na nemovitosti určené k bydlení, ale většina bank již neklade překážky při jiném využití nemovitosti. (Objekty na rekreace apod.).

Co banky akceptují jako účel?

koupě

vypořádání SJM *

vypořádání dědictví

výstavba

rekonstrukce

přístavba

dostavba

nástavba

vestavba

modernizace

oprava

refinancování hypotečního úvěru

Definice SJM

Společné jmění manželů je sousloví, pod kterým si řada z nás nedokáže představit nic moc konkrétního. Znamená to snad, že vaše budoucí manželka bude moci pořádat večírky ve vašem sklípku plném archivních vín nebo že budete platit faktury z podnikání vašeho nastávajícího?

Vezměme to postupně. Společné jmění manželů (SJM) vzniká okamžikem uzavření manželství, existuje po celou dobu jeho trvání a zaniká až se zánikem manželství. Ale aby to nebylo tak jednoduché, existuje samozřejmě řada výjimek. Hned první je například ta, že SJM nevznikne ve stejný den jako v den vzniku manželství, pokud je na majetek jednoho z nastávajících vyhlášen konkurz. SMJ vznikne až ve chvíli, kdy už majetek v konkurzu není.

Poplatky spojené s hypotečním úvěrem

Při vyřizování hypotečního úvěru je třeba počítat s více poplatky, které jsou však nezbytné k úspěšnému čerpání úvěru a tím pádem i ke koupi nemovitosti. Do celkové kalkulace úvěru by je tak každý měl zahrnout.

Poplatek za poskytnutí úvěru

Tento poplatek je variabilní a závisí na konkrétní banky a od možností, které na jeho snížení nabízí. Většinou se určuje jako procento z výši úvěru s minimální výškou tohoto poplatku. Někdy není nutno tento poplatek zaplatit hned, ale je rozdělen už do výše měsíční splátky.

Poplatek za znalecký posudek

Tento poplatek se hradí externímu znalci v případě, že si klient dává vypracovat znalecký posudek sám. Některé banky nabízejí možnost, že znalecký posudek zajistí na vlastní náklady, ovšem tehdy tento znalecký posudek zůstává bance a nelze jej použít například při žádosti o úvěr v jiné bance. Obyčejně se výška znaleckého posudku pohybuje od 150 do 300 €.

Poplatky spojené s katastrem

Poplatek za vklad do katastru je ve výši 66 € při standardní délce. Při zrychleném vkladu je cena za tento úkon ve výši 265,50 €. V případě, že zakládána nemovitost nepatří žadateli o úvěr, je nutné provést dva úkony a tím pádem zaplatit poplatek dvakrát. Kromě toho je třeba přiložit k znaleckému posudku list vlastnictví na právní účely (8 €) a kopii z katastrální mapy (8 €).

POTŘEBUJETE PORADIT OHLEDEM VYŘIZOVÁNÍ ÚVĚRU?

Jak funguje hypotéka se státním příspěvkem pro mladé?

Poplatek za vypracování kupních smluv

Kupní smlouva, případně jiný doklad prokazující účel úvěru (smlouva o budoucí kupní smlouvě, projekt stavby, smlouva o dílo) je potřebný předložit bance při žádosti o úvěr. S sestavením těchto dokladů jsou spojeny další náklady. Pokud je nemovitost kupovaná přes realitní kancelář, náklady spojené s právními službami by měla hradit realitní kancelář (i když klient jejich bohatě zaplatí v provizi). V jiných případech je možnost využít služeb externích firem, případně vypracovat takovou smlouvu samostatně.

Pojištění nemovitosti

Každá banka požaduje, aby nemovitost, na kterou bude zřízeno zástavní právo ve prospěch banky, byla pojištěna a pojistné plnění bylo vinkulováno ve prospěch banky. S tím jsou samozřejmě spojeny další náklady ve formě pojistného každý měsíc. Některé banky nabízejí snížení úrokové sazby úvěru, pokud pojištění bude provedeno přes ně. Nemusí to však vždy znamenat výhodu a tak je dobré vždy prozkoumat nabídky více pojišťoven a vybrat tu nejvýhodnější alternativu. Více o pojištění se dozvíte v článku Hypoteční úvěr a pojištění.

Výše uvedené poplatky jsou standardní poplatky a je třeba s nimi kalkulovat. Mezi méně obvyklé poplatky lze zařadit například poplatek za předčasné splacení úvěru, případně poplatek za provedení mimořádné splátky.